なぜ今、資産運用なのか

「iDeCo(イデコ)」「つみたてNISA」「一般NISA」等、資産運用をするための国の制度が話題となっています。

何かやらないと損する?そんな気持ちにもなりますよね。

では、なぜこういった国の制度がスタートし資産運用や投資という言葉をこれほど耳にするようになったのでしょう。

老後に必要なお金は自分で準備するの!?

資産運用や投資が必要なのでは?と改めて考えさせられたのが、2019年に金融庁から発表されたある報告書※です。

“老後の生活は公的年金だけでは足りず、一人2000万円程度を準備する必要がある”

といった報告書のある部分の解釈がクローズアップされ話題になりました。

特に会社員は、老後は公的年金(厚生年金)だけである程度生活できると思っていたのに、裏切られたという展開になりましたね。

じゃあ、これから老後資金を作るために資産運用、投資をしていかないと生きていけないの!?

※金融審議会 市場ワーキング・グループ報告書「高齢社会に資産形成・管理」

これまでの老後資金の準備方法は?

「老後資金」という言葉は、今にできた言葉ではありません。

みなさんの親、もしくは祖父母も老後と言われる期間を過ごしていることでしょう。

みんな生活費はどうしているのでしょうか?

現在年金を受給されている元会社員のほとんどが、「公的年金(厚生年金)」、そして会社からの「退職金」や「企業年金(退職金の一部を年金方式で受け取る)」、退職までに蓄えた「貯蓄」で暮らしています。また現在の60代の人は「働いて収入を得ている」方も多いですよね。

これまでと同じでいいなら、資産運用で少しでもお金を増やすといった考えは必要はないのでは?

その通りです。これまでと同じ状況なら必要ありません。

しかし、残念ながら現状はこれまでと同じではありません。

公的年金・退職金・貯蓄の現状

公的年金

少し前までは60歳から受け取ることができました。

しかし、現在、年金の受給年齢は段階的に引き上げられ、男性は昭和36年、女性は昭和41年4月2日以降に生まれた人からは65歳からの受給が決まっています。

少子化が進み、年金を納める人より、年金をもらう人の方が多くなる状況で、公的年金は大丈夫なのか?と不安視している方も多いでしょう。

退職金

企業と従業員の関係自体が変わりつつあります。日本を代表するトヨタ自動車の豊田社長の以下の発言が話題になりました。

“終身雇用は難しい”

つまり、これまで一度就職したら定年に達するまで同じ会社で働き、定年時に退職金を受け取るといったことが当たり前でしたが、それが当たり前でなくなるということです。

貯蓄

これまで日本の企業の給与体系は年功序列でした。

若いうちは安い給与で働き、年齢を重ねるごとに給与も厚くなるといった仕組みです。

しかし、現在は年功序列から実力主義で給与が決まるような体系に変わりつつあります。

また一部ではありますが、外資系企業や国内企業では新卒の学生に対して、年収800万円、もしくはそれ以上で募集をするケースもあります。

これまで、同じ会社で普通に働いていれば、自然と収入が増えて定年までにある程度の貯蓄ができました。

それが現在は、ある時期から給与が一定で、定期的な昇給が期待できない状況です。そのため思うように貯蓄もできません。

他力が期待できないから、自分で行動することが必要

前述したように、老後資金として、ただ何も考えずに仕事だけ真面目にしていれば、国や会社が面倒みてくれるといった時代が終わりを迎えたといえます。

人口が増えている状況で、日本企業も元気でどんどん成長していた時代ではありません。

先進国として高齢化社会に突入した今、

働くことをベースに、稼いだ大切なお金をどのように使い、どのように運用して将来にそなえるのか?

自分の頭で考える必要が出てきました。

もちろん、充分な資産をお持ちの方で老後も問題なく過ごせるという方は、運用や投資は必要ないですよ。

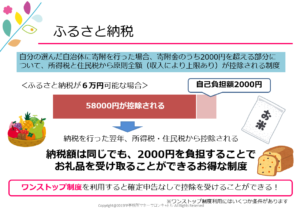

将来に備える資産作りをサポートする制度が、 「iDeCo(イデコ)」「つみたてNISA」「一般NISA」等 の国の制度であり、このような日本の状況を踏まえると、資産運用・投資といった視点も必要になるということですね。